资料显示,山玻转债信用级别为“AA-”,债券期限6年(票面利率:第一年0.30%、第二年0.50%、第三年1.00%、第四年1.50%、第五年1.80%、第六年2.30%。),对应正股名山东玻纤,正股最新价为4.05元,转股开始日为2022年5月12日,转股价为11.07元。

资料显示,汇通转债信用级别为“AA-”,债券期限6年(本次发行的可转债票面利率为:第一年 0.30%、第二年 0.50%、第三年 1.00%、第四年 1.50%、第五年 2.00%、第六年 2.50%。),对应正股名汇通集团,正股最新价为3.47元,转股开始日为2023年6月21日,转股价为8.19元。

登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:杨涛(金麒麟分析师)专栏丨资本市场助力科技金融需打破堵点

杨涛(中国社会科学院金融研究所研究员)

近日,人民银行、科技部等七部门联合印发《关于扎实做好科技金融大文章的工作方案》,其中提到要“强化股票、新三板、区域性股权市场等服务科技创新功能”。对此笔者认为,资本市场要更好地服务科技金融大文章,还需从许多层面努力缓解各类堵点问题。

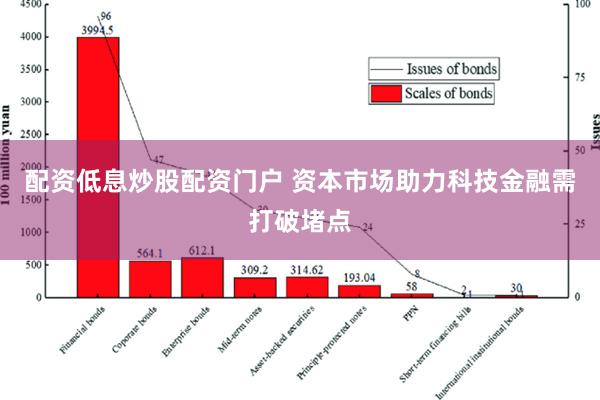

首先,直接融资服务科技创新的规模尚待提升。我国目前的融资结构仍以间接融资为主,这使得资本市场服务科技创新也难以获得“水涨船高”的保障。如2023年末我国金融业机构总资产461.09万亿元,其中银行业金融机构资产总额417.3万亿元,证券业机构总资产只有13.84万亿元;2023年社会融资规模增量累计为35.59万亿元,其中对实体经济发放的人民币贷款增加22.22万亿元,非金融企业境内股票融资只有7931亿元;2023年末,科技型中小企业本外币贷款余额2.45万亿元,高新技术企业本外币贷款余额13.64万亿元,同期A股整体IPO募集资金和再融资才分别为4110亿元、7632.12亿元。事实上,考虑到科技企业和科技创新具有周期长、不确定性大、抵押物少等特点,直接融资应该在支持其发展中发挥更大作用。当然,考虑到直接融资活动比间接融资更加复杂,也需要更为完善的法律、法规加以支撑,才能使得资本市场真正助力科技金融资源的有效配置。

其次,资本市场还需为科技创新提供更多的激励引导。据中国上市公司协会的数据显示,2023年全市场高技术制造业上市公司实现营收、净利润6.76万亿元、0.38万亿元。战略性新兴产业上市公司实现营收、净利润15.34万亿元、0.99万亿元,其中新能源汽车产业营收、净利润同比增长16.44%、13.03%,高端装备制造产业营收、净利润同比增长6.92%、5.74%,增速远高于市场平均水平。可以看到,上市公司里已经集聚了一批优质科技企业,对于其创新活动,除了股权再融资支持之外,还应探索更多的直接金融、结构金融类产品与服务,实现资本市场对科技创新的“奖优罚劣”,形成长期、可持续的科技金融资源保障。

还有,科创板在服务科技创新方面仍有完善空间。应该说,设立科创板并试点注册制是资本市场改革的成功举措之一,其近年来支持“硬科技”的集聚效应和示范效应持续增强,也为诸多科创企业提供了融资便利。据统计,科创板上市公司持续加码研发投入,开板以来平均研发强度保持在10%以上,83家公司研发强度连续三年超过20%,近三年整体研发投入复合增长率达24%,2023年整体研发投入金额达到1561亿元,是整个科创板公司净利润的两倍。研发投入占营业收入比例的中位数是12.2%。同时客观来看,一是科创板的发行定价环节仍有优化空间。如相关数据显示,573家科创板上市公司中,347家存在超募现象,占比在六成左右,其背后可能是高发行市盈率。二是交易环节仍存在不足,如据证监会数据显示,科创板运行两年来主要指标表现平稳,但流动性出现分化,头部企业成交情况较好,而中小市值企业交易活跃度仍待提升等。

再者,新三板服务中小企业科技创新的能力还有待进一步发挥。北交所从设立之初就定位于服务创新型中小企业,据统计,截至今年1月14日,北交所挂牌公司中的高新技术企业占比超九成,国家级专精特新“小巨人”企业占比近五成;多家公司被评选为国家级“制造业单项冠军”,多家企业获国家科技进步奖、国家技术发明奖;平均研发强度超过4%,是规模以上企业平均水平的3倍;平均每家拥有约20项有效发明专利,是全国高新技术企业平均水平的两倍还多。2024年上半年累计新进层公司数量预计达370家,其中国家级专精特新“小巨人”企业达114家,占比31%。同时也要看到,一方面北交所挂牌公司真正实现挂牌公司的质量优化,仍然不是“一蹴而就”能实现的,另一方面流动性不足问题,也需进一步探索改革对策。

最后,区域股权市场服务科创也存在一些挑战。众所周知,国内最早的区域股权市场是2008年成立的天津股权交易所,经历了多年市场治理,目前国内共有35家这类“四板市场”。就其运行情况看,一些交易所仍存在融资门槛较高、融资效率较低、交易不够活跃、信息披露不够规范等众多问题。对此,考虑到许多科创企业在初创阶段可能距离其他市场的门槛较远,所以区域股权市场可以成为科创企业在“萌芽期”的重要助力,也可使其提前接受多层次资本市场的功能“路演”。当然,现有区域股权市场发展仍需进一步协同,也亟需推动法律法规、监管机制、系统建设等方面的协调统一,明确各类建设标准与原则,从而形成高质量服务中小微科创企业的规模效应。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:何松琳 配资低息炒股配资门户

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 本站将立刻删除。